源泉徴収税額の算定

給料を振り込まれるとき、いろいろ引かれていますよね。

いろいろ引かれている中に「所得税」という欄があると思います。

あれは、会社の判断で引いているわけではなく、法律で引かなければいけないと決まっています。

給与のほか、

・税理士に支払う報酬

・本を執筆してもらった時の作業報酬

・会社のイメージソングを作ってもらった時の作曲料

・ウェブサイト作成のためのグラフィックデザイン料

・雑誌に載せるための写真を撮ってくれたカメラマンに対する報酬

なども対象です。

これらの報酬は、支払う側があらかじめ税金部分をひいて支払います。

そしてその差し引いた税金は納期限までに納付します。

税理士以外の方に支払うとき、この制度のことを理解せずに請求していることがあります。

源泉徴収部分を差し引かずに料金を支払うと、支払った側が税金部分を負担しなくてはいけなくなります(支払先にあとから請求するのが現実的に難しいと思われるから)ので注意が必要なところなのです。

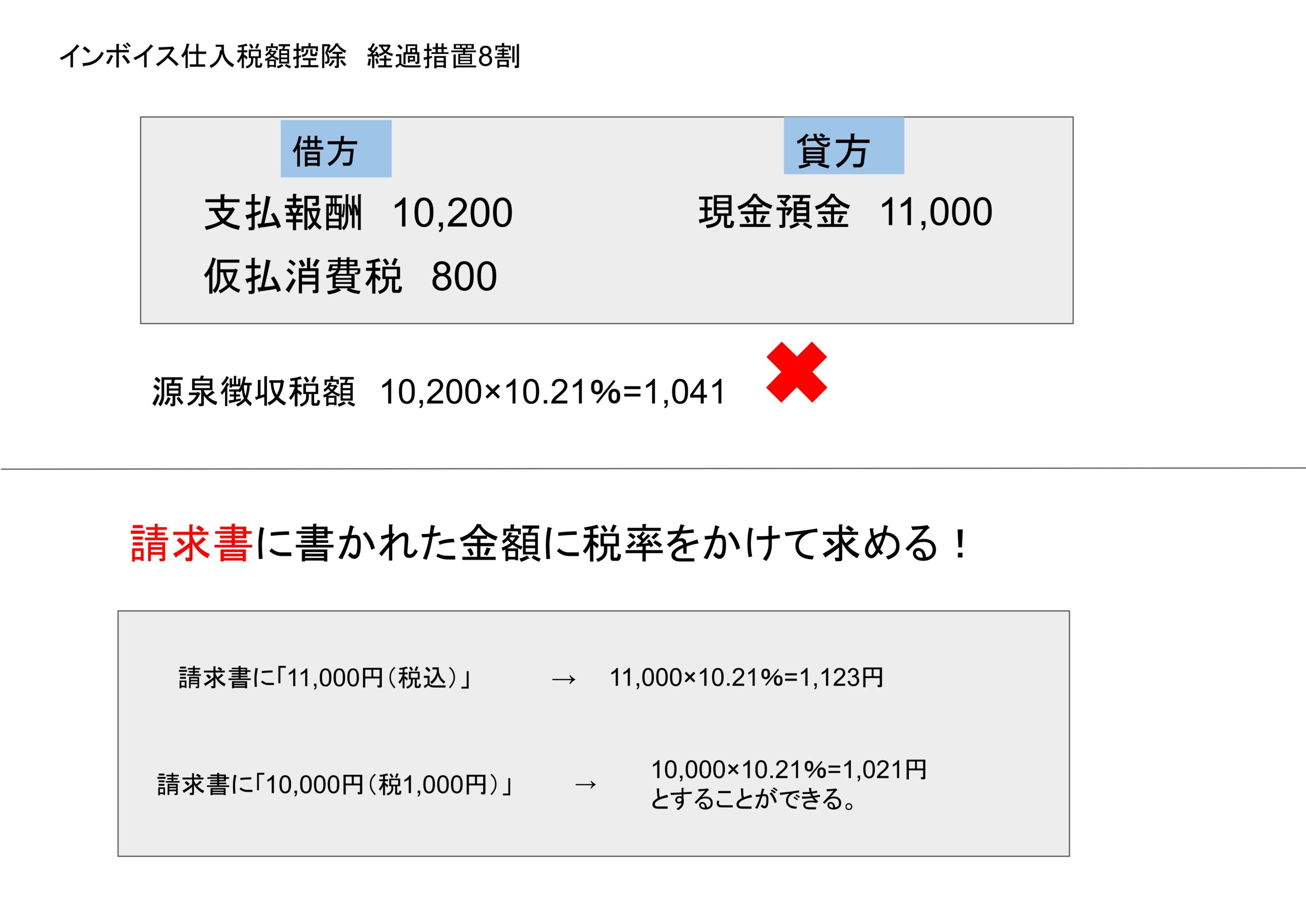

インボイスの経過措置「8割控除」

インボイス制度開始後3年間(令和5年10月1日から3年間)は、支払先がインボイスに登録していなくても、消費税の8割部分は仕入税額控除の対象になります。

まだ売上が少ない源泉徴収の対象であるフリーランスのデザイナーや作曲家の人たちはインボイスに登録していない可能性がありますので、この経過措置を使って仕入税額控除される方も多いと思われます。

インボイス制度の経過措置中に源泉徴収税額の算定上注意すべきこと

上で述べた通り、一定の報酬には源泉徴収の義務があります。

ではこの源泉徴収税額はどのように算定するのでしょうか。

報酬が数万円くらいですと、原則、税込価格の10.21%を源泉徴収税額とします。

例外として、請求書に税抜価格と消費税部分を区分している場合には、税抜価格に10.21%をかけて算定してもよいこととされています。

インボイス制度後もこれは変わらないのですが、落とし穴として、請求書ではなく「仕訳」から判断されて算定してしまうケースがあるようです。

つまりインボイスの経過措置の時、図の仕訳の表示だと、税抜価格部分が「10,200円」と判断してしまうミスがあります。

ですが、あくまで源泉徴収税額の算定上は、請求書上の税抜価格に10.21%をかけて算定しなければいけません。

源泉徴収は原則毎月納める税金です。

インボイス制度後、間違えずに算定できるようにしましょう。

コメント